1. 1 Numaralı KDV Beyannamesinin Düzenlenmesi: Beyannamenin üst kısmındaki numarasız bölümlerde mükellefin bağlı bulunduğu vergi dairesi, il veya ilçe belirtilir. Bunun yanındaki bölümlerde beyannamenin verildiği döneme ait yıl, beyannamenin aylık mı, üç aylık mı olduğu ve ilgili ay ismi, kutulara "x" işareti konulmak suretiyle doldurulur. En sağdaki vergi dairesi kodu boş bırakılır.

Vergi dairelerine verilen KDV beyannameleri, bilgisayarda değerlendirildiğinden beyannameye yazılan bilgiler açık, okunaklı ve hatasız olmalıdır. Her bilgi, beyannamede ait olduğu tablodaki satıra ve sütuna yazılır.

|

Beyanname mavi veya siyah tükenmez kalemle okunaklı ve büyük harflerle doldurulmalıdır. Tutarlar sağa yanaşık yazılmalıdır. Beyanname elde veya bilgisayar ortamında düzenlenebilir. Bağlı olunan vergi dairsine elden verilebilir ya da posta yolu ile; taahhütlü veya iadeli taahhütlü olarak gönderilebilir. İnternet ortamında (elektronik ortamda) İnternet vergi dairesi aracılığı ile E-Beyanname şeklinde düzenlenip gönderilebilir.

1.1. Mükellefe ait bilgi ve dönem tablosu: Bu bölüm beyannamenin en üst bölümüdür. KDV beyannamesinin bu bölümünde:

Mükellefin vergi numarası bu satıra yazılır.

- T.C. vatandaşı olan gerçek kişi mükellefler T.C. kimlik numaralarını bu satıra yazarlar. Kurumlar boş bırakırlar.

- Varsa mükellefin e-mail adresi ve telefon numarası bu satıra yazılır.

- Mükellefin soyadı ve adı (mükellef gerçek kişi değilse 4. ve 5. satırlara mükellefin ünvanı yazılır).

1.2. Tablo 1 - Tevkifat Uygulanmayan İşlemler: 6, 8, 10 ve 12. satırlarda, beyannameye konu dönem içinde KDV hesaplanarak yapılmış olup KDV’si tevkifata (kesintiye) uğramamış mal ve hizmet teslimlerinin KDV hariç tutarları (KDV matrahları), hizalarındaki KDV oranlarına göre ayrımlı olarak gösterilir. KDV'nin konusuna girmeyen işlem bedelleri, KDV istisnası uygulanan işlem bedelleri, 43 ve 61 numaralı KDV Genel Tebliğlerine göre Türkiye’de ikmet etmeyenlere yapılmış olan teslim bedelleri ile 42. satırda gösterilecek olan özel matrah şeklin tabi işlem bedelleri bu satırlarda yer almaz. Özel matrah şekline tabi işlemlerin KDV hesaplamasına konu olan kısmı bu satırlarda gösterilir.

7, 9, 11 ve 13. satırlarda sırasıyla %1, %8, %18 oranlarında hesaplanmış ve kesintiye uğramamış olan teslim veya hizmet KDV'leri yazılır. Halen yürürlükte olan KDV oranları üç adet olduğundan: 12 ve 13 numaralı satırlar boş bırakılır.

|

43. satıra yazılacak tutar, 28, 42, 56, 68 numaralı satırlardaki rakamlar toplamıdır. Bu toplam o dönemdeki KDV’nin konusuna giren istisna edilmiş veya özellik taşıyan tüm işlem bedelleri toplamını ifade etmektedir.

44. satır takvim yılı başından ilgili ayın sonuna kadar olan süreye ait 43. satırlar toplamını gösterir. Ocak ayında 43. ve 44. satırlardaki rakamlar eşittir.

45. satırda ilgili ayda kredi kartı slipi imzalatılmak suretiyle tahsil edilen satış bedelleri ile kart sahiplerinin imzası olmaksızın onların kredi kartı hesabından düşülen tutarlar; kart türü, banka ve farklı vergi oranlaı itibariyle herhangi bir ayırıma tabi tutulmadan tek bir rakam olarak bu satırda gösterilir.

İstisnalar, İade hakkı doğuran işlemler ve İhraç kaydıyla teslimler,

- İstisna kapsamında işlemleri,

- İhraç kayıtlı teslimi ve

- İade hakkı doğuran diğer işlemlerle ilgili iade talebi bulunmayanlar, bu tabloyu (49'dan 91'e kadar satırları) boş bırakırlar.

1.8. Tablo - 7 Kısmi İstisna Kapsamına Giren İşlemler:

46, 48, 50, 52 ve 54. satırlara kısmi istisna kapsamına girdiği için KDV hesaplanmaksızın yapılan işlem bedelleri gösterilir. Kısmi istisna kapsamındaki işlemler KDV indirim ve iade hakkı vermeyen fakat KDV hesaplanmaksızın yapılan işlemlerdir.

47, 49, 51, 53 ve 55. satırlara 46, 48, 50, 52, 54 numaralı satırlarda tutarları belirtilmiş olan kısmi istisna kapsamındaki işlemler için yüklenilmiş olan KDV tutarları yazılır.

56. satıra 46, 48, 50, 52 ve 54 numaralı satırlardaki kısmi istisna kapsamına giren işlem bedelleri toplamı yazılır.

57. satıra 47, 49, 51, 53 ve 55 numaralı satırlardaki kısmi istisna kapsamına giren işlemlerle ilgili olarak yüklenilmiş KDV toplamı yazılır.

1.9. Tablo - 8 Tam İstisna Kapsamına Giren İşlemler: 58, 60, 62, 64 ve 66. satırlara tam istisna kapsamına giren yani; indirim ve iade hakkı bulunan istisnalar uygulanmak suretiyle yapılan işlem bedelleri gösterilir.

59, 61, 63, 65 ve 67. satırlara hizasındaki istisna işlemle ilgili olarak yüklenilmiş olan ve İadesi İstenen KDV tutarı yazılır. İade istemek mecburi değildir. İade ile uğraşmak istemeyenler bu satırların tamamına ya da bazılarına sıfır veya 0 yazabilirler. Böylelikle KDV iade haklarını devreden KDV yoluyla kullanacaklarını beyan etmiş olurlar.

68. satıra 58, 60, 62, 64 ve 66 numaralı satırlardaki tam istisna kapsamına giren işlem bedelleri toplamı bu satıra yazılır.

69. satıra 59, 61, 63, 65 ve 67 numaralı satırlardaki tam istisna kapsamındaki işlemlerle ilgili olarak yüklenilmiş olup iadesi istenen KDV tutarları toplamı bu satıra yazılır.

1.10. Tablo - 9 Diğer İade Hakkı Doğuran İşlemler: 70, 72 ve 74. satırlara iade hakkı doğuran diğer işlemlerle ilgili teslim bedelleri ve bu bedellere ait kod numaraları ile ilgili madde numaraları gösterilir.

71, 73, 75, 77 ve 79. satırlara iade hakkı doğuran diğer işlemlerle ilgili olarak İadesi İstenen KDV tutarları yazılır. İade hakkını devreden KDV yoluyla kullanmak isteyenler bu satırlara 0 (sıfır) yazarlar.

80. satıra 70, 72, 74, 76 ve 78 numaralı satırlardaki diğer iade hakkı doğuran işlem bedelleri toplamı bu satıra yazılır.

81. satıra 71, 73, 75, 77 ve 79 numaralı satırlardaki diğer iade hakkı doğuran işlemlerle ilgili olarak iadesi istenen KDV tutarlar toplamı bu satıra yazılır.

82. satıra 69 ve 81. satırlardaki iadesi istenen rakamlar toplamı yazılır.

83. satıra ihraç kaydıyla teslime konu edilmiş olup, tecil (erteleme) edilmemiş bulunan ve dolayısıyla ihracat gerçekleştiğinde iadesi gereken KDV’den, bu dönemde iade edilebilir hale gelmiş yani; ihracı teşvik edebilen kısım bu satıra yazılır.

1.11. Tablo - 10 İhraç Kaydıyla Teslimler: İhraç kayıtlı teslim, ihracatı yapan bir firmaya yapılan teslimdir. Mükellef ürettiği malı doğrudan yurt dışına satmıyor, arada başka bir firmanın ihraç edeceği malı tedarik ediyorsa ihraç kaydıyla teslim yapmış demektir. 84, 86 ve 88. satırlarda KDV Kanununa göre ihraç kaydıyla yapılan teslim bedelleri KDV oranlarına göre ayrımlı olarak gösterilerek, hizalarında hesaplanan (fakat müşteriden tahsil edilmeyen) KDV tutarları yazılır.

85 ve 87. satırlara %1 veya %8 orana tabi malların ihraç kaydıyla tesliminde tecil (erteleme) edilecek KDV çıkmışsa iade tutarı teslim KDV’si %1 veya %8 oranla hesaplanan tutardan ibaret olur. Satıcının bu teslimle ilgili yüklendiği KDV, %1 veya %8 oranla hesaplanan teslim KDV’sinden fazla ise bu fazlalık da iade konusu olabilir. Bu fazlalık 85 ve 87 numaralı satırlara yazılır.

89. satıra 84, 86 ve 88 satırlarda yazılı olan ihraç kayıtlı teslimlerle ilgili olarak hesaplanmış (fakat müşteriden tahsil edilmemiş) KDV tutarlarının toplamı yazılır.

90. satıra 89. satırdaki rakamdan 38. satırdaki rakam çıkarıldığında bulunan fark bu satıra yazılır.

91. satır bu dönemde ihraç kaydıyla teslim edilmiş olan mallarla ilgili olarak, ihracat gerçekleştiğinde yüklenim vergi farkı olarak ne kadar iade yapılacağınıgösterir. 91. satıra yazılacak rakamı bulabilmek için bu beyannamedeki 85. ve 87. satırlardaki rakamlar toplanır, bundan 84. ve 86. satırlardaki rakamların toplamı indirilir.

1.12. Beyannamenin Hangi Sıfatla Verildiği: Beyannamenin hangi sıfatla verildiği "x" işareti konularak belirtilir. Beyannameyi verenin bilgileri ve beyanname düzenleme tarihi yazılır.

1.13. Beyannameyi Düzenleyen Serbest Muhasebeci veya SMMM: Varsa beyannameyi düzenleyen veya düzenleyen veya imzalayan SM veya SMMM’nin bilgileri, imza ve tarih yazılır. Eğer firma YMM’ye tam tasdik yaptırıyorsa veya SM veya SMMM imzasına tabi olamayacak büyüklükte ise bu bölüm boş bırakılır. YMM ile tam tasdik sözleşmesi var ise buna dair Nut yer alır. YMM imzası gerekmez. Eğer YMM ile sürekli danışmanlık anlaşması var ise YMM imzası olmalıdır.

KDV Beyannamesi >>>>>

KDV Beyannamesi (Excel) >>>>>

KDV Beyannamesi düzenleme, Örnek >>>>>

1.3. Tablo 2 - Kısmi Tevkifat Uygulanan İşlemler: 14, 16, 18 ve 20. satırlarda kısmi tevkifata uğramış olan işlemlere ait KDV matrahları, hizalarında işlemin tabi olduğu KDV oranı ( %1, %8, %18) ve hesaplanan KDV’nin kaçta kaçının kesintiye uğradığı (1/2, 1/3, 2/3, 9/10 gibi) gösterilir.

15, 17, 19 ve 21. satırlarda kısmi tevkifata konu işlemlere ait olarak hesaplanan KDV’nin tevkifata uğramamış tutarı gösterilir.

1.4. Tablo 3 - Diğer İşlemler: 22 ve 23. satırlarda, 43 numaralı KDV Genel Tebliği kapsamında Türkiye'de ikamet etmeyenlere yapılan teslim bedelleri toplamı 22. satırda, bu bedeller üzerinden muhtelif oranlarda hesaplanmış olan KDV’ler toplamı 23. satırda gösterilir.

24 ve 25. satırlarda 61. numaralı KDV Genel Tebliği kapsamında Türkiye’de ikamet etmeyenlere yapılan teslim bedelleri toplamı 24. satırda, bu bedeller üzerinden muhtelif oranlarda hesaplanmış olan KDV’ler toplamı 25. satırda gösterilir. Teslim ve Hizmet Bedeli sütununa aynı veya farklı vergi oranlarına tabi teslim bedellerinin toplamı, Hesaplanan KDV sütununa bu teslim bedelleri üzerinden hesaplanan KDV toplamı yazılır.

26 ve 27. satırlar ihtiyaten (önlem olarak) açılmış olup, bugün için işlevi yoktur.

28. satıra üzerinden KDV hesaplanmış olan 6, 8,10, 12, 14, 16, 18, 20, 22, 24 ve 26 nu.lu satırlardaki matrahların toplamı yazılır.

29. satıra 7, 9, 11, 13, 15, 17, 19, 21, 23, 25 ve 27 nu.lu satırlarda yer alan KDV tutarlarının toplamı yazılır.

30. satıra daha önce KDV’si indirilmiş malın iadesi (alış iadesi), daha önce yapılan KDV indiriminin sonradan indirim yasağına girmesi (madde.30/c) indirim hakkı tanınmayan işlem yapılması nedeniyle daha önce yapılmış olan KDV indiriminin gerekli olması, faturada fazla veya yersiz KDV gösterilmiş olması ve benzeri hehangi bir nedenle, bu döneme ait hesaplanan KDV’ye ilave edilmesi gereken tutarların toplamı bu satırda gösterilir.

31. satıra 29 ve 30 numaralı satırlardaki rakamlar toplanır ve yazılır.

1.5. Tablo - 4 İndirimler: 32. satıra varsa bir önceki dönemden devren gelen KDV ( 190.Devreden KDV hesap bakiyesi) bu satıra yazılır. Şayet daha önceki bir beyannamede doğmuş olan ihraç kayıtlı teslimle ilgili olarak ihracat gerçekleşmişse ve mükellef söz konusu iade hakkını nakden ya da mahsuben iade yoluyla değil indirim yoluyla gidermek isterse, ilgili ihraç kayıtlı teslim nedeniyle doğan KDV iade hakkını da dilekçe verip gümrük beyannamelerinin Noter veya YMM (Yeminli Mali Müşavir) onaylı örneklerini ekleyerek bu satıra ilave edebilir. (39 numaralı KDV Genel Tebliği D Bölümü)

33. satıra beyannamenin ait olduğu dönemde indirilen KDV'lerin toplamı bu satıra yazılır.

34. satıra satılan ve KDV'si daha önce beyan olunan mal ve hizmetin iadesi (fatura iptali veya iade fatura gelmesi) nedeniyle, indirim suretiyle düzeltilmesi gereken KDV tutarı bu satıra yazılır.

35. satıra 43. numaralı Tebliğ çerçevesinde Türkiye’de ikamet etmeyen kişilere yapılan ve KDV’si beyan olunan satışlarla ilgili olarak, bu kişilerin malı yurtdışına çıkarmaları üzerine (aynı anda veya daha sonra) söz konusu alıcılara mükelef tarafından yapılan KDV iadeleri, bu satırda indirim olarak gösterilir. Yurtdışına çıkışın teşvik edilmesi halinde, indirim yapıldığı ayda indirimle giderilemeyen KDV varsa ve istenirse, Tablo 9’da gösterilmek suretiyle iade talebine konu edilebilir.

36. satıra 61. numaralıTebliğe göre yapılan satışlarda özel fatura kullanılmakta ve özel faturalar KDV’siz düzenlenmektedir. Özel faturalarda KDV gösterilmemesine rağmen bu faturalar KDV’li düzenlenmiş gibi ilgili oranları üzerinden hesaplanan KDV beyan edilmektedir. Başka bir deyişle; bu satışa ait olan faturada gösterilmemiş bulunan KDV, beyannamenin 25. satırında gösterilir. Satıcı onaylı fatura ve döviz alım belgesi temin ettiğinde , daha önce bir anlamda gereksiz beyan ettiği bu KDV tutarını, 36. satırda indirim olarak gösterir. Beyanname verilinceye kadar olan sürede onaylı fatura ve döviz alım belgesi temin edilen satışalara ait olup, 25. satırda fuzulen gösterilmiş bulunan KDV tutarı, aynı aya ait beyannamenin 36. satırında gösterilerek (+/- ) birbirini götürür. Ancak onaylı fatura ve döviz alım belgesi daha sonra ele geçiririldiğinde bu gösterim şekli KDV ödemesine yol açabilir, onaylı fatura ve döviz alım belgesi'nin temin edilmesine bağlı olarak daha sonraki aylara ait beynnamenin 36. satırında gösterilmek suretiyle indirim konusu yapılır, bu ayda indirimle giderilemeyen KDV varsa ve istenirse 9 numaralı tablo doldurulmak suretiyle iade talebine konu edilebilir.

37. satıra 32, 33, 34, 35 ve 36 numaralı satırlardaki indirim unsurlarının toplamı bu satıra yazılır.

1.6. Tablo - 5 Sonuç Hesapları: 38. satıra 31. satırdaki toplam hesaplanan KDV’den 37. satırdaki indirimler toplamı düşüldüğünde bulunan fark pozitif ise bu fark 89. satırda yazılı rakam ile karşılaştırılır. Bunlardan küçük olan rakam (31-37 farkı veya 89 dan hangisi küçükse) 38. satıra yazılır.

39. satıra 31 numaralı satırdaki rakamdan 37 ve 38 nu.lu satırlardaki rakamlar çıkarıldığında bulunan sonuç pozitif ise bu tutar ödenecek olan KDV tutarı olarak bu satıra yazılır. Yani (31–37) – 38 = Pozitif ise 39’a yazılır, negatif ise 39. satır boş bırakılır.

40. satıra 37. satırdaki indirimler toplamı, 31. satırdaki hesaplanan KDV toplamından büyükse (indirimle giderilemeyen KDV durumu varsa), bu indirimle giderilemeyen KDV, önce 82 numaralı satırdaki tutarla karşılaştırılır, bunlardan küçük olana, varsa 83 numaralı satırdaki rakam ilave edilerek bulunan tutar 40. satıra yazılır. Yani 40. satır ihraç kayıtlı teslimlerle ilgili iade tutarları ile diğer iade hakkı doğuran işlemlerden kaynaklanan iade tutarının toplamını ifade eder.

41. satıra yazılacak rakamı bulabilmek için 37. satırdaki indirimler toplamına 83. satırdaki rakam ilave edilir, bulunan tutardan 31. ve 40. satırlardaki rakamlar çıkarılır. 41 = (37+83) – (31+40) Böylelikle bulunan rakam pozitif ise sonraki döneme Devreden KDV olarak bu satıra yazılır.

KDV Beyannamesi >>>>>

KDV Beyannamesi (Excel) >>>>>

KDV Beyannamesi düzenleme, Örnek >>>>>

|

KDV BEYANNAMESİNİN DÜZENLENMESİ

1.7. Tablo - 6 Diğer Bilgiler: 42. satıra KDV’si perakendeci karını da kapsayacak şekilde daha önce ödenmiş olan sigara, gazete-dergi, gibi özel matrah şekillerine tabi (madde 23/a ve b kapsamındaki) işlemleri yapan perakendeci bayiler, bu işlemlerden sağladıkları hasılatı bu satırda bilgi olarak gösterirler. Altın, gümüş ve kıymetli taştan yapılmış eşya teslimlerinde matraha dahil olmayan tutar bu satırda, bedelin matraha dahil edilmiş olan kısmı ise tablo 1 de (10. satırda) gösterilecektir.

|

|

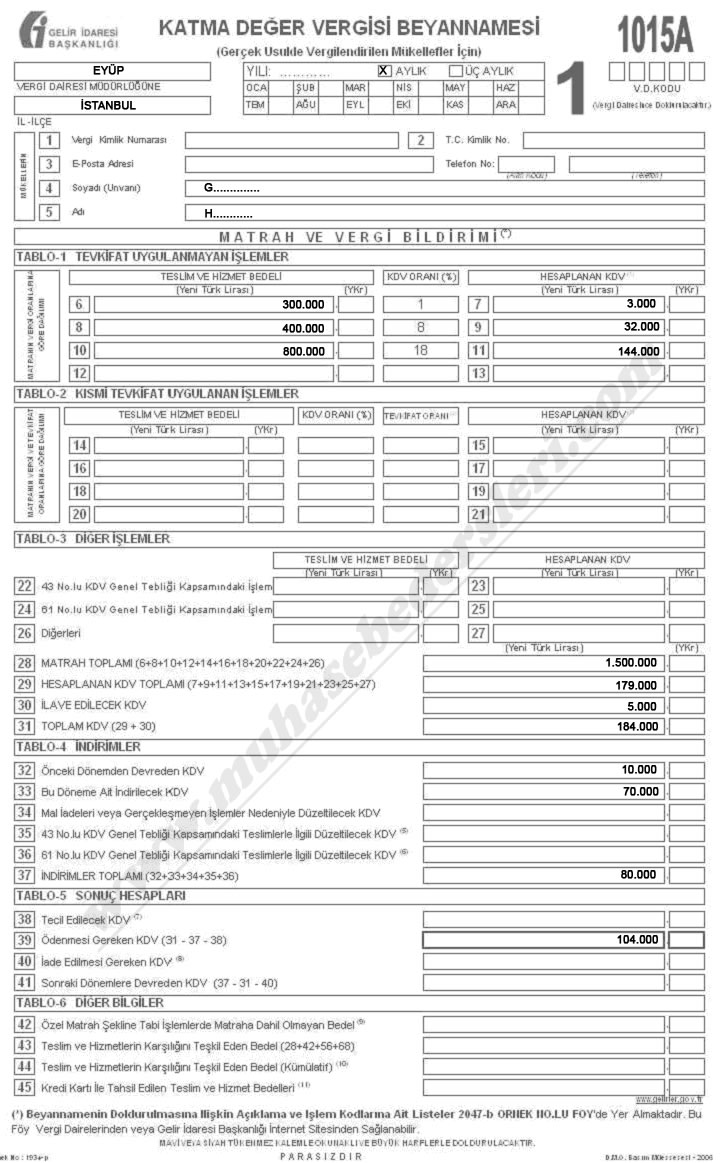

KDV BEYANNAMESİ DÜZENLEME ÖRNEĞİ

Örnek: HG İstanul/Eyüp vergi dairesine bağlı olan bir işletmedir. HG işletmesinin Şubat 2009 hesapları aşağıdaki gibidir:

600 Yurt içi Satışlar Hesabı: 800.000 TL (KDV %18)

600 Yurt içi Satışlar Hesabı: 400.000 TL (KDV %8)

600 Yurt içi Satışlar Hesabı: 300.000 TL (KDV %1)

391.02 Alışlardan İade KDV: 5.000 TL

191 İndirilecek KDV: 70.000 TL

190 Devreden KDV: 10.000 TL

Cevap: KDV Beyannamesinin düzenlenmesi:

|

Tablo - 1:

600 Yurt içi Satışlar: 300.000 TL......................................................6 numaralı satıra yazılır

600 Yurt içi Satışlar: 400.000 TL......................................................8 numaralı satıra yazılır

600 Yurt içi Satışlar: 800.000 TL.....................................................10 numaralı satıra yazılır

391.01 Hesaplanan KDV 300.000 x %1 = 3.000 TL............................7 numaralı satıra yazılır

391.02 Hesaplanan KDV 400.000 x %8 = 32.000 TL........................9 numaralı satıra yazılır

391.03 Hesaplanan KDV 800.000 x %18 = 144.000 TL...................11 numaralı satıra yazılır

Tablo - 3:

300.000 + 400.000 + 800.000 = 1.500.000 TL ...............................28 numaralı satıra yazılır

3.000 + 32.000 + 144.000 = 179.000 TL .........................................29 numaralı satıra yazılır

391.04 Alışlardan İade KDV 5.000 TL ..............................................30 numaralı satıra yazılır

179.000 + 5.000 = 184.000 TL ...........................................................31 numaralı satıra yazılır

Tablo - 4:

190 Devreden KDV =10.000 TL ............................................................32 numaralı satıra yazılır

191 İndirilecek KDV =70.000 TL .........................................................33 numaralı satıra yazılır

10.000 + 70.000 = 80.000 TL ...............................................................37 numaralı satıra yazılır

Tablo - 5:

184.000 - 80.000 = 104.000 TL ..........................................................39 numaralı satıra yazılır

Sonuçlara göre ödenmesi gereken KDV = 104.000 TL

KDV Tahakkuk kaydında 104.000 TL 360 Ödenecek vergi ve fonlar hesabında yer alır.

KDV Beyannamesi aşağıdaki gibi doldurulur:

Ön Yüz:

Arka Yüz:

KDV Beyannamesi >>>>>

KDV beyannamesi (Excel) >>>>> |